LA CRISIS DE ENAP

Presentación

Al igual que PetroPerú la empresa petrolera de Chile, ENAP está atravesando por una difícil situación con pérdidas de más de 1,000 de dólares en el 2008, con fuertes endeudamientos de corto plazo y con problemas de orden institucional. La gran diferencia entre Perú y Chile es que el 99 % de los hidrocarburos que consume el país del sur son importados, manteniendo ENAP el monopolio de las refinación y distribución mayorista, y actividades de exploración y explotación en Ecuador y Venezuela.

La importancia de la comparación entre las empresas estatales radica en la visión y expansión que tiene ENAP de Chile que opera en nuestro país a través de la cadena distribuidora de combustibles Primax, con estaciones de servicios minoristas de grifos en todo el país, constituyéndose en el principal accionista teniendo como socio al grupo Romero. A ello se debiera agregar la importadora de combustible Manu S.A. también perteneciente a la empresa estatal.

La integración vertical en la cadena de las operaciones de dowstream, entre el refino y la comercialización minorista se alcanza en el Perú, pues a través de la importadora Manu de combustibles, se importan diesel y gasolinas de las refinerías de ENAP. De otro lado, el petróleo residual de la refinería La Pampilla y el crudo pesado proveniente del lote 8 y 1-AB operado por Pluspetrol en la selva nororiental del Perú, se transforma en sus unidades refineras.

Al igual que PetroPerú la empresa petrolera de Chile, ENAP está atravesando por una difícil situación con pérdidas de más de 1,000 de dólares en el 2008, con fuertes endeudamientos de corto plazo y con problemas de orden institucional. La gran diferencia entre Perú y Chile es que el 99 % de los hidrocarburos que consume el país del sur son importados, manteniendo ENAP el monopolio de las refinación y distribución mayorista, y actividades de exploración y explotación en Ecuador y Venezuela.

La importancia de la comparación entre las empresas estatales radica en la visión y expansión que tiene ENAP de Chile que opera en nuestro país a través de la cadena distribuidora de combustibles Primax, con estaciones de servicios minoristas de grifos en todo el país, constituyéndose en el principal accionista teniendo como socio al grupo Romero. A ello se debiera agregar la importadora de combustible Manu S.A. también perteneciente a la empresa estatal.

La integración vertical en la cadena de las operaciones de dowstream, entre el refino y la comercialización minorista se alcanza en el Perú, pues a través de la importadora Manu de combustibles, se importan diesel y gasolinas de las refinerías de ENAP. De otro lado, el petróleo residual de la refinería La Pampilla y el crudo pesado proveniente del lote 8 y 1-AB operado por Pluspetrol en la selva nororiental del Perú, se transforma en sus unidades refineras.

Jorge Manco Z.

Viernes 02 de Enero de 2009.

Tomado del Mercurio de Chile.

La crisis de la Enap

La crisis de la Enap

La Empresa Nacional del Petróleo (Enap) cierra el año en una situación complejísima, con pérdidas alrededor de mil millones de dólares, endeudamientos de corto plazo próximos a cinco mil millones de dólares y la renuncia de su gerente general. Sin el respaldo del Estado, difícilmente podría mantener sus operaciones en normalidad. Es la segunda mayor empresa estatal, con un volumen de negocios cercano al de Codelco. Al igual que ésta, se encuentra al margen del sistema de empresas públicas y, en su caso, del ministro de Energía. Cuenta con privilegios especiales, que le permiten un virtual monopolio en la explotación, importación y refinación de hidrocarburos y con un poder político y económico considerable, que la ha hecho intocable y difícil de fiscalizar.

Las vicisitudes de Enap son de variada naturaleza. A las conocidas distorsiones que afectan a las empresas públicas, se sumó su utilización para financiar el Transantiago, mientras se obtenía el polémico crédito del BID. A la vez, ha soportado los retrasos e impagos por la operatoria del Fondo de Estabilización de Precios de los Combustibles y las demoras de los aportes para su capitalización. También ha sido utilizada para densificar los lazos con los gobiernos populistas de Ecuador y Venezuela. La multiplicidad de actividades, filiales y asociaciones, nacionales y en el exterior, agregan otras dificultades para la transparencia y el control de sus operaciones.

Importantes son las derivaciones para la petrolera estatal del volátil mercado del petróleo, agravado por los cortes de gas natural argentino, que, adicionalmente, incrementaron sus costos de refinación.

Durante 2008 se frustraron dos reformas constitucionales destinadas a liberalizar la explotación de gas y petróleo. En una ocasión se llegó a reunir la mayoría de los senadores, pero no el quórum constitucional necesario. El rechazo se fundó en razones puramente ideológicas: en la práctica no hay petróleo de producción nacional, cerca del 99 por ciento del consumido en el país es extranjero, importado por la misma Enap. De hecho, había abandonado la exploración en el territorio nacional, por limitaciones de recursos y fracasos, además de iniciativas en el exterior, en países de alto riesgo para los inversionistas, como Ecuador, Venezuela e Irán.

Un cúmulo de restricciones operativas motivó la renuncia voluntaria del gerente general de Enap. El alto ejecutivo realizó esfuerzos encomiables para el abastecimiento de diesel, que impidieron cortes de luz en el país; junto con inversionistas privados, impulsó la planta de GNL en Quintero, que liberará de las consecuencias de la frustrada integración con Argentina y la dependencia de su gas; logró nuevas explotaciones de gas en Magallanes; ha introducido la cuenta pública al Congreso de las actividades de la empresa; sometió sus estados financieros a la Superintendencia de Valores y Seguros, y delegó en especialistas externos la selección de personal técnico.

Estos avances y el cambio en la gerencia de Enap no lograrán conjurar sus fallas estructurales, que conspiran contra el normal funcionamiento del mercado nacional de los combustibles, impiden el aprovechamiento de los hidrocarburos nacionales y perjudican a la población y la competitividad del país. Cabe esperar que las deficiencias y pérdidas de Enap se solucionen con pragmatismo, como ha ocurrido en tantos otros países, especialmente Rusia, Brasil y México, que se vieron forzados a reformar sus empresas estatales petroleras. Este cometido exigirá que legisladores y gobernantes se resuelvan a abordar la privatización de Enap y el régimen de los hidrocarburos, poniendo el interés nacional por sobre las ideologías, los intereses políticos y las presiones gremiales.

Las vicisitudes de Enap son de variada naturaleza. A las conocidas distorsiones que afectan a las empresas públicas, se sumó su utilización para financiar el Transantiago, mientras se obtenía el polémico crédito del BID. A la vez, ha soportado los retrasos e impagos por la operatoria del Fondo de Estabilización de Precios de los Combustibles y las demoras de los aportes para su capitalización. También ha sido utilizada para densificar los lazos con los gobiernos populistas de Ecuador y Venezuela. La multiplicidad de actividades, filiales y asociaciones, nacionales y en el exterior, agregan otras dificultades para la transparencia y el control de sus operaciones.

Importantes son las derivaciones para la petrolera estatal del volátil mercado del petróleo, agravado por los cortes de gas natural argentino, que, adicionalmente, incrementaron sus costos de refinación.

Durante 2008 se frustraron dos reformas constitucionales destinadas a liberalizar la explotación de gas y petróleo. En una ocasión se llegó a reunir la mayoría de los senadores, pero no el quórum constitucional necesario. El rechazo se fundó en razones puramente ideológicas: en la práctica no hay petróleo de producción nacional, cerca del 99 por ciento del consumido en el país es extranjero, importado por la misma Enap. De hecho, había abandonado la exploración en el territorio nacional, por limitaciones de recursos y fracasos, además de iniciativas en el exterior, en países de alto riesgo para los inversionistas, como Ecuador, Venezuela e Irán.

Un cúmulo de restricciones operativas motivó la renuncia voluntaria del gerente general de Enap. El alto ejecutivo realizó esfuerzos encomiables para el abastecimiento de diesel, que impidieron cortes de luz en el país; junto con inversionistas privados, impulsó la planta de GNL en Quintero, que liberará de las consecuencias de la frustrada integración con Argentina y la dependencia de su gas; logró nuevas explotaciones de gas en Magallanes; ha introducido la cuenta pública al Congreso de las actividades de la empresa; sometió sus estados financieros a la Superintendencia de Valores y Seguros, y delegó en especialistas externos la selección de personal técnico.

Estos avances y el cambio en la gerencia de Enap no lograrán conjurar sus fallas estructurales, que conspiran contra el normal funcionamiento del mercado nacional de los combustibles, impiden el aprovechamiento de los hidrocarburos nacionales y perjudican a la población y la competitividad del país. Cabe esperar que las deficiencias y pérdidas de Enap se solucionen con pragmatismo, como ha ocurrido en tantos otros países, especialmente Rusia, Brasil y México, que se vieron forzados a reformar sus empresas estatales petroleras. Este cometido exigirá que legisladores y gobernantes se resuelvan a abordar la privatización de Enap y el régimen de los hidrocarburos, poniendo el interés nacional por sobre las ideologías, los intereses políticos y las presiones gremiales.

PETROPERÚ: INTEGRACIÓN VERTICAL O LIQUIDACIÓN

La Crónica de Una Muerte Anunciada

Con los estados financieros preliminares al mes de diciembre del 2008 PetroPerú es una empresa técnicamente quebrada. Expresión de esta realidad son los crecientes pasivos, las deudas comerciales, los altos costos de refinación, los recursos impagos del llamado Fondo de Estabilización de Combustibles, las pérdidas netas, las deudas laborales, más los manejos poco transparentes de la empresa en el llamado escándalo de los “petroaudios”, que han determinado una inacción a nivel gerencial para asumir responsabilidades y el creciente desánimo a nivel de los trabajadores.

En verdad, esta realidad era previsible desde la privatización desde sus lotes petroleros, la transferencia de la refinería La Pampilla, de filiales rentables como Solgás, grifos, Transoceánica (empresa de transporte de combustibles y cabotaje), de los terminales, y la liquidación de filiales como Petromar, empresa que operaba en el Z-2B y Serpetro empresa de exploración y perforación de PetroPerú. Hasta mediados de los noventa la petrolera estatal operaba integrada tanto en las operaciones de upstream (exploración/explotación) como de downstream (refinería/comercialización), al quebrarse esta unidad técnico material, tarde o temprano tenía que suceder: La crónica de una muerte anunciada.

Fundamentalmente el no contar con producción propia de crudo gracias a la privatización de sus lotes en los años noventa, significó la enajenación de la renta petrolera como empresa productora, todo esto ha colocado a la primera empresa del país en cuanto a generación de ingresos en una crítica situación. De allí, que por interés general en el marco de un proyecto nacional de desarrollo, PetroPerú debiera integrar sus operaciones con lotes propios en el upstream, y con grifos propios o asociados en la comercialización minorista apostando por la cultura del gas natural. Lo cual supone e impone la modernización de sus refinerías en especial de Talara, la unidad más importante de PetroPerú.

De lo contrario, la inacción significaría su liquidación con el beneplácito de los privatizadores a ultranza que hoy han “redescubierto” el rol del Estado en una economía de mercado, versión revisada Luis Carranza II en el MEF. Si bien ahora PetroPerú como empresa limitada a la refinación, transporte a través del Oleoducto Norperuano y distribución de combustibles, desde sus orígenes ha sido la “caja chica” de los gobiernos de turno, y éste no es la excepción, más el establecimiento del llamado Fondo de Estabilización de Combustibles vigente desde en el 2004, ha justificado que el Ministerio de Economía y Finanzas adeude más de 992 millones de nuevos soles al cierre del 2008, deuda que se habría aliviado en parte con el desembolso de 500 millones de nuevos soles por concepto de crédito suplementario para financiar el Fondo. Este fue otorgado en la tercera semana de enero y se distribuiría entre las empresas de refino e importadoras, estimando que a PetroPerú le corresponderían menos de 200 millones.

A ello, se agrega el manejo político de los precios de los combustibles del MEF obligando a la petrolera a “comprar caro y vender barato” en el mercado interno para preservar la estabilidad política del régimen. Esto explica el creciente endeudamiento con la banca comercial para financiar la compra de crudo que constituye el principal costo de sus refinerías, auspiciado por una presidencia y gerencia de PetroPerú, sumisa y dócil a los intereses del ejecutivo, violentando la letra y el espíritu de la ley aprobada por el Congreso de la República que otorgaba autonomía y pretendía su fortalecimiento empresarial.

Es decir, el propio Estado del Soberano/Presidente García le debe a PetroPerú la friolera suma de más de 330 millones de dólares, que serían utilidades netas en sus cuentas de cierre y no como ahora ingresos contables. De allí que de no haber un cambio de rumbo en la gestión y administración del conjunto empresarial del Estado y en especial la decisión política al más alto nivel para modernizar la petrolera estatal en el marco de las políticas de mercado modernas prácticamente se tiende a la “liquidación de mercado” de PetroPerú, al margen de las últimas declaraciones del actual ministro del sector.

Sirva de ejemplo, el caso PETROBRAS, donde el Estado del Brasil retiene más del 50 % de las acciones y el resto se cotiza en las bolsas internacionales, hoy el ente brasileño produce más de 2 millones de barriles diarios de hidrocarburos, tiene operaciones en Argentina, Perú, Ecuador, Venezuela y en el África; es más, siendo una empresa reconocida en actividades de perforación en aguas profundas, ha descubierto fabulosas reservas de crudo frente a Santos, y esta considerada como una de las diez empresas petroleras más importantes del mundo.

En el mismo sentido el modelo colombiano de ECOPETROL, que promueve asociaciones “joint venture” en actividades de riesgo compartido con empresas privadas en una agresiva actividad exploratoria, donde se perforan más de veinte pozos exploratorios anuales frente a los nueve que se han perforado en nuestro país el año pasado. Es más, la petrolera colombiana ha sido una entidad enérgicamente promotora en la masificación del gas natural con más de 200 mil conexiones domiciliaras anuales mientras aquí, en Lima, la empresa privada Calidda responsable de la distribución del gas natural en más de cuatro años no ha superado las 10 mil conexiones domésticas.

CIFRAS EN ROJO

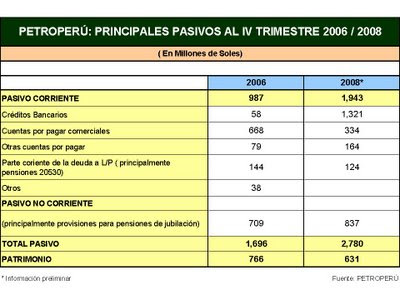

A fines del año pasado en PetroPerú las pérdidas netas superaban los 717 millones de nuevos soles, las deudas comerciales y con bancos sumaban más de 1,655 millones de nuevos soles, la deuda del MEF con la petrolera estatal por el Fondo de Estabilización promediaban los 992 millones, y el patrimonio empresarial resultaba equivalente a los 631 millones de nuevos soles. En la práctica sus pasivos totales (2,780 millones), es decir el pasivo corriente más el pasivo no corriente, superaban por más de cuatro veces al patrimonio, lo cual teóricamente determinaría un nivel de insolvencia artificialmente provocada. Ver cuadro “PetroPerú: Principales Pasivos y Patrimonio”

En verdad, de esta realidad más que el actual Ministro de Energía y Minas Pedro Sánchez que asumió la cartera a mediados de octubre pasado, debiera responder el ex presidente del Directorio más sus miembros y la cuestionada Gerencia General de PetroPerú. Resulta por lo menos inusual que en una empresa el endeudamiento bancario se dispare más de 22 veces, de una deuda con los bancos de 58 millones de nuevos soles en el 2006 para sumar los 1,321 millones en el 2008. En tal sentido cabría preguntarse ¿Qué bancos habrían prestado, en qué condiciones y qué tasas de interés se habrían pactado, todo sería importante conocer en bien de la transparencia? ¿Tendría sentido endeudarse con el sistema bancario, pagar intereses de mercado y asumir precios subsidiados de los combustibles en el mercado interno?

En verdad, esta realidad era previsible desde la privatización desde sus lotes petroleros, la transferencia de la refinería La Pampilla, de filiales rentables como Solgás, grifos, Transoceánica (empresa de transporte de combustibles y cabotaje), de los terminales, y la liquidación de filiales como Petromar, empresa que operaba en el Z-2B y Serpetro empresa de exploración y perforación de PetroPerú. Hasta mediados de los noventa la petrolera estatal operaba integrada tanto en las operaciones de upstream (exploración/explotación) como de downstream (refinería/comercialización), al quebrarse esta unidad técnico material, tarde o temprano tenía que suceder: La crónica de una muerte anunciada.

Fundamentalmente el no contar con producción propia de crudo gracias a la privatización de sus lotes en los años noventa, significó la enajenación de la renta petrolera como empresa productora, todo esto ha colocado a la primera empresa del país en cuanto a generación de ingresos en una crítica situación. De allí, que por interés general en el marco de un proyecto nacional de desarrollo, PetroPerú debiera integrar sus operaciones con lotes propios en el upstream, y con grifos propios o asociados en la comercialización minorista apostando por la cultura del gas natural. Lo cual supone e impone la modernización de sus refinerías en especial de Talara, la unidad más importante de PetroPerú.

De lo contrario, la inacción significaría su liquidación con el beneplácito de los privatizadores a ultranza que hoy han “redescubierto” el rol del Estado en una economía de mercado, versión revisada Luis Carranza II en el MEF. Si bien ahora PetroPerú como empresa limitada a la refinación, transporte a través del Oleoducto Norperuano y distribución de combustibles, desde sus orígenes ha sido la “caja chica” de los gobiernos de turno, y éste no es la excepción, más el establecimiento del llamado Fondo de Estabilización de Combustibles vigente desde en el 2004, ha justificado que el Ministerio de Economía y Finanzas adeude más de 992 millones de nuevos soles al cierre del 2008, deuda que se habría aliviado en parte con el desembolso de 500 millones de nuevos soles por concepto de crédito suplementario para financiar el Fondo. Este fue otorgado en la tercera semana de enero y se distribuiría entre las empresas de refino e importadoras, estimando que a PetroPerú le corresponderían menos de 200 millones.

A ello, se agrega el manejo político de los precios de los combustibles del MEF obligando a la petrolera a “comprar caro y vender barato” en el mercado interno para preservar la estabilidad política del régimen. Esto explica el creciente endeudamiento con la banca comercial para financiar la compra de crudo que constituye el principal costo de sus refinerías, auspiciado por una presidencia y gerencia de PetroPerú, sumisa y dócil a los intereses del ejecutivo, violentando la letra y el espíritu de la ley aprobada por el Congreso de la República que otorgaba autonomía y pretendía su fortalecimiento empresarial.

Es decir, el propio Estado del Soberano/Presidente García le debe a PetroPerú la friolera suma de más de 330 millones de dólares, que serían utilidades netas en sus cuentas de cierre y no como ahora ingresos contables. De allí que de no haber un cambio de rumbo en la gestión y administración del conjunto empresarial del Estado y en especial la decisión política al más alto nivel para modernizar la petrolera estatal en el marco de las políticas de mercado modernas prácticamente se tiende a la “liquidación de mercado” de PetroPerú, al margen de las últimas declaraciones del actual ministro del sector.

Sirva de ejemplo, el caso PETROBRAS, donde el Estado del Brasil retiene más del 50 % de las acciones y el resto se cotiza en las bolsas internacionales, hoy el ente brasileño produce más de 2 millones de barriles diarios de hidrocarburos, tiene operaciones en Argentina, Perú, Ecuador, Venezuela y en el África; es más, siendo una empresa reconocida en actividades de perforación en aguas profundas, ha descubierto fabulosas reservas de crudo frente a Santos, y esta considerada como una de las diez empresas petroleras más importantes del mundo.

En el mismo sentido el modelo colombiano de ECOPETROL, que promueve asociaciones “joint venture” en actividades de riesgo compartido con empresas privadas en una agresiva actividad exploratoria, donde se perforan más de veinte pozos exploratorios anuales frente a los nueve que se han perforado en nuestro país el año pasado. Es más, la petrolera colombiana ha sido una entidad enérgicamente promotora en la masificación del gas natural con más de 200 mil conexiones domiciliaras anuales mientras aquí, en Lima, la empresa privada Calidda responsable de la distribución del gas natural en más de cuatro años no ha superado las 10 mil conexiones domésticas.

CIFRAS EN ROJO

A fines del año pasado en PetroPerú las pérdidas netas superaban los 717 millones de nuevos soles, las deudas comerciales y con bancos sumaban más de 1,655 millones de nuevos soles, la deuda del MEF con la petrolera estatal por el Fondo de Estabilización promediaban los 992 millones, y el patrimonio empresarial resultaba equivalente a los 631 millones de nuevos soles. En la práctica sus pasivos totales (2,780 millones), es decir el pasivo corriente más el pasivo no corriente, superaban por más de cuatro veces al patrimonio, lo cual teóricamente determinaría un nivel de insolvencia artificialmente provocada. Ver cuadro “PetroPerú: Principales Pasivos y Patrimonio”

En verdad, de esta realidad más que el actual Ministro de Energía y Minas Pedro Sánchez que asumió la cartera a mediados de octubre pasado, debiera responder el ex presidente del Directorio más sus miembros y la cuestionada Gerencia General de PetroPerú. Resulta por lo menos inusual que en una empresa el endeudamiento bancario se dispare más de 22 veces, de una deuda con los bancos de 58 millones de nuevos soles en el 2006 para sumar los 1,321 millones en el 2008. En tal sentido cabría preguntarse ¿Qué bancos habrían prestado, en qué condiciones y qué tasas de interés se habrían pactado, todo sería importante conocer en bien de la transparencia? ¿Tendría sentido endeudarse con el sistema bancario, pagar intereses de mercado y asumir precios subsidiados de los combustibles en el mercado interno?

En tal sentido, cabe preguntarse si esta situación no era previsible desde el 2005 cuando empezó la tendencia ascendente de los precios internacionales del crudo, y PetroPerú tenía que comprar el petróleo a precios internacionales sea tanto por la producción interna como la importada. Es más, debiera investigarse la versión por medio de la cual la gerencia promovía el endeudamiento con la banca comercial con altos intereses para la compra de crudo y derivados, y en cambio las deudas que le tiene el MEF/MINEM por el asunto del Fondo no le generaría interés alguno PetroPerú. Solo así se entendería como las deudas con la banca comercial que en el 2006 no superaban los 58 millones de nuevos soles se hayan disparado abismalmente por encima de los 1,321 millones de nuevos soles al cierre del 2008.

El cuadro “PetroPerú: Resumen de Estados Financieros” resulta ilustrativo de la crítica realidad de PetroPerú en el 2008, donde en los ingresos totales por concepto de ventas netas y servicios de 10,728 millones de nuevos soles, se debe asumir también los valores de 992 millones por el Fondo de Estabilización de Combustibles. Es decir, más del 9% de los ingresos totales corresponderían a ingresos contables que se percibirán en un futuro próximo.

Si se tiene presente que del total de los costos y gastos del orden de los 10,829 millones de nuevos soles aproximadamente el 87% está constituida por las compras de petróleo crudo sea a los productores locales o provenientes de la importación del Ecuador, Colombia, etc, debe ser evidente que el principal costo está constituido por el petróleo que se compra a terceros y que se refina en las diversas unidades de la empresa Talara, Conchán, Iquitos, El Milagro (Bagua).

Es más, después de muchos años las utilidades operativas resultan negativas en más de 100 millones de nuevos soles, y las pérdidas netas resultan superiores a los 717 millones de nuevos soles. En estas condiciones cabría interrogarse las posibilidades de una inversión superior a los 1,000 millones de dólares para la modernización de PetroPerú, en especial la ampliación de su capacidad de refinación de 62 mil barriles a los 90 mil barriles, el tratamiento de crudo pesado proveniente de la selva nororiental y que se constituye en el de mayores reservas, y sobre todo el tratamiento de desulfurización en la producción del diesel 2 para que el contenido del azufre sea no de las 3,000 partes por millón como sucede ahora sino de 50 partes por millón, para preservar el medio ambiente y cumplir con los estándares internacionales.

Si bien esta información al cierre del 2008 resulta preliminar, la tendencia apunta hacia la liquidación del mercado de la petrolera estatal, beneficiando a la competencia identificada por Repsol/YPF, las empresas importadoras de combustibles, y los grupos de poder local. Esta realidad contradice la participación de las empresas estatales petroleras en América Latina, que con excepción de Argentina y Perú se han convertido en enérgicas protagonistas en la acumulación y ahorro interno, al margen de su contribución fiscal.

En este contexto, las dificultades para la modernización de la refinería de Talara son reales. Así, debe entenderse la crisis internacional, con el endurecimiento de los créditos para financiar inversiones en América Latina, las secuelas del escándalo de los “petroaudios”, el peligroso endeudamiento de PetroPerú que tiene deudas con la banca comercial y proveedores por más de 1,655 millones de nuevos soles (US$ 550 millones). Por ello, las expresiones del ministro de energía y minas son objetivas pero inoportunas políticamente por la sensibilidad privatista que genera. Así, el titular del sector sostuvo que “la caída en picada de la cotización mundial del petróleo, por la crisis mundial, afecta el proceso puesto en marcha por PetroPerú para obtener un financiamiento por más de US $ 1,000 millones en los mercados financieros internacionales”. (Gestión 23/01/09)

¿QUÉ HACER?

Al margen de la necesaria reingeniería en PetroPerú, transparencia de la información y administración, la empresa debe volver a la integración vertical de sus operaciones con lotes propios en las actividades del Upstream, estableciendo alianzas estratégicas con empresas nacionales como Unipetro y Petrolera Monterrico, Graña y Montero para la formación de cuadros técnicos en trabajos de exploración, reservorios, sísmica etc. Se necesita capital humano en las actividades de exploración y explotación que PetroPerú perdió por una absurda privatización en especial de los lotes petroleros.

Constituye una decisión política de primer orden rescindir el Contrato de Servicios por las operaciones del Lote Z-2B bajo responsabilidad de una empresa de “malas prácticas” como Petro Tech Peruana S.A. El listado de faltas al contrato original de 1993 firmado con el Estado son tantas y tales que ameritan resolver un contrato lesivo al interés y dignidad nacional. Con la producción de los 13 mil barriles diarios de crudo de alta calidad y más de 14 millones de pies cúbicos diarios la Refinería de Talara tendría una fuente asegurada de suministro a la cual se sumaría la producción proveniente de los lotes 67 y 39 en un futuro próximo.

Por la naturaleza del Contrato de Servicios en el Lote Z-2B, los hidrocarburos “in situ” y las reservas más las plataformas marinas le corresponden al Estado peruano. Se debe recordar que las operaciones en el lote Z-2B estuvo ligada al problema de la ex Belco, es decir a la nacionalización de la Belco en el año 1986, y la solución política en 1992, que constituyó parte de los altos costos de reinserción del Perú, cuando nuestro país era considerado inelegible. Al resolver el problema con la aseguradora American Internacional Group (AIG) por el asunto de la Belco, donde el Estado peruano tuvo que abonar más de 256 millones de dólares por las instalaciones y plataformas. De allí, que éstas sean propiedad del Estado a través PetroPerú.

Según lo establecido en el Contrato de Servicios, el Estado por medio de PerúPetro abona una “retribución” en especie al contratista (Petro Tech), que constituye el 84% de la producción de hidrocarburos, la diferencia del 16% de la producción le corresponde a Perúpetro como una regalía equivalente. Pero no se debe perder de vista que la propiedad del crudo “in situ” es del Estado peruano y las instalaciones por medio de las cuales realiza sus operaciones son también del Estado, a través de PetroPerú. Es más, ante cualquier cesión del contrato a un tercero la prioridad la tiene la petrolera estatal. Por último, ¡Cómo un inquilino precario podría vender lo que no le pertenece!

Dejando de lado, que la merced conductiva de US$ 10 millones anuales por el uso de las plataformas marinas no tiene ningún elemento de reajuste ni indexación en el tiempo, lo cual constituye un aspecto adicional negativo para los intereses del país. Petrotech paga los mismos US$ 10 millones con el precio de crudo en 20 US$/Bl o con el precio de crudo en 147 US$/Bl, así el mantenimiento de las más de 86 plataformas marinas es calamitoso por no decir inexistente.

El tema relativo a las condiciones de mantenimiento de los equipos de propiedad de PetroPerú que incluyen más de 86 plataformas, oleoductos, tanques, entre otros, es que no podrían ser ofrecidos a terceros por parte de Petro Tech pues no son de su propiedad. En tal sentido, el Estado a través de PetroPerú debiera realizar una verificación “in situ” (inspección física) de la condición operativa de sus bienes. El que se hayan caído dos o tres plataformas, ya en poder de Petro Tech constituye una señal de que la empresa contratista no está otorgando el mantenimiento debido, y eso debiera ser causa suficiente para dar por terminado el contrato de arrendamiento.

La integración vertical de PetroPerú en sus operaciones debiera ser el reinicio real del fortalecimiento y de la modernización de verdad de la petrolera estatal. Con el acceso y control de la renta petrolera podrá ser sujeto de crédito con cualquier entidad financiera pues tendría el respaldo de la producción y reservas de hidrocarburos más conocido como el “oro negro” de nuestros tiempos. Por mandato de la historia y el interés nacional el Contrato de Servicios del Z-2B operado por Petro Tech Peruana debe ser resuelto.

No hay comentarios:

Publicar un comentario